폐업을 결정했을 때 폐업신고만 하고 끝나는 것은 아닙니다.

신고 이후에도 부가가치세, 종합소득세, 각종 행정 사항을 순서대로 정리해야 하며, 절차를 놓치면 불필요한 세금 부담이 생길 수 있습니다.

이 글에서는 폐업신고 절차부터 신고 이후 정리해야 할 사항까지 개인사업자 기준으로 한 번에 정리해 안내합니다.

개인사업자 폐업신고 절차

개인사업자 폐업신고는 세무서 방문 또는 홈택스 온라인을 통해 진행할 수 있습니다.

방법과 준비물은 다음과 같습니다.

세무서 방문(오프라인 폐업신고)

세무서를 직접 방문해 폐업신고를 하면 담당 직원에게 필요한 서류와 처리 결과를 즉시 확인할 수 있어, 온라인 신청이 익숙하지 않은 개인사업자에게 적합한 방법입니다.

📌 준비물

- 사업자등록증

- 신분증

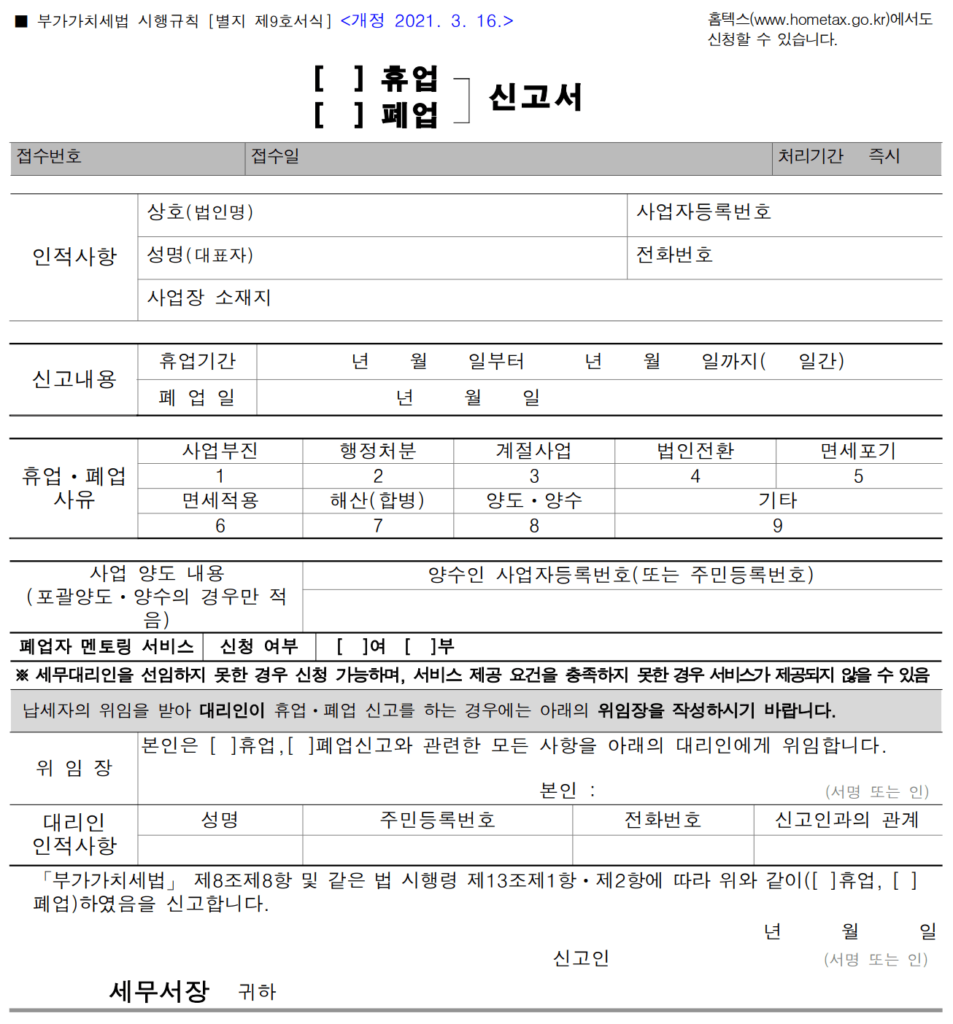

- 휴업/폐업 신고서 (세무서 비치)

📌 진행 방법

- 가까운 세무서를 방문합니다.

- 휴업/폐업 신고서를 작성합니다.

- 사업자등록증과 신분증을 제출하고 신고합니다.

📌 참고사항

- 사업자등록증이 분실된 경우, 분실 사유를 신고서에 기재하면 재발급 없이 신고할 수 있습니다.

- 담당자에게 문의하여 미비사항을 바로 수정할 수 있다는 점이 오프라인 신고의 장점입니다.

홈택스 이용(온라인 폐업신고)

홈택스를 이용하면 세무서 방문 없이 온라인으로 폐업신고가 가능하며, 본인인증 수단만 있으면 개인사업자가 직접 절차를 완료할 수 있습니다.

📌 준비물

- 공동·금융인증서 또는 간편인증(카카오톡, 네이버, 통신사 등)

📌 진행 방법

- 국세청 홈택스 바로가기 접속

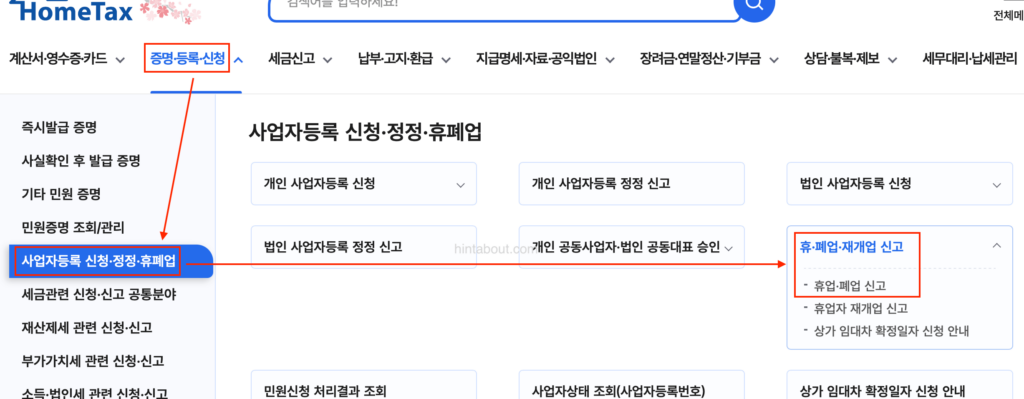

- 증명·등록·신청 → 사업자등록 신청·정정·휴폐업 → 휴·폐업·재개업 신고 선택

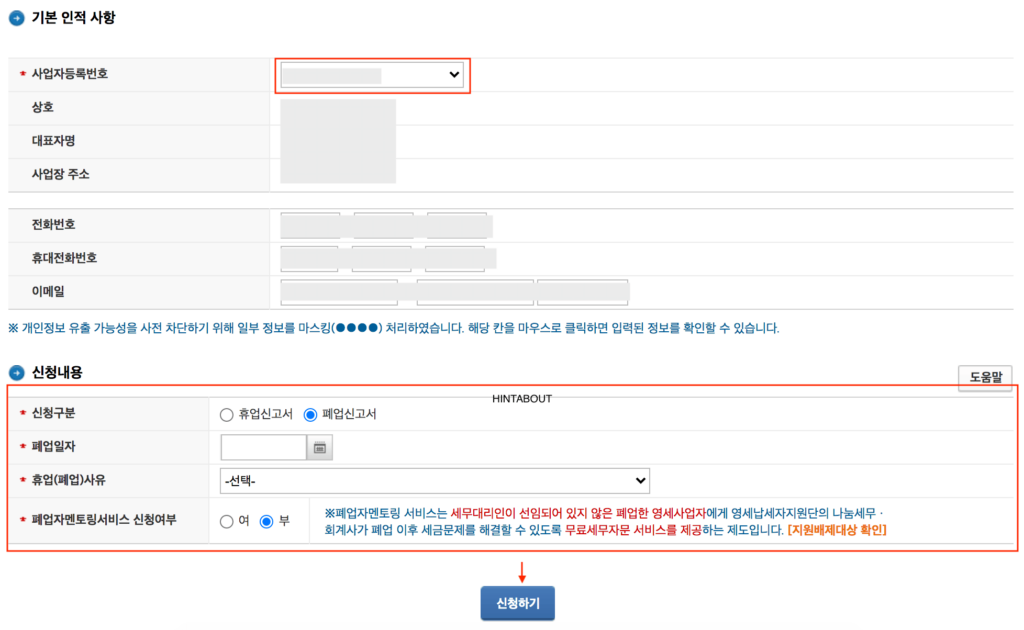

- 본인 인증 후 폐업 신고서 작성

- 폐업일자와 폐업사유 입력 → 신청 완료

📌 장점

- 방문할 필요 없이 간편하게 완료

- 사업자 정보가 자동으로 불러와져 작성이 편리

폐업신고 후 꼭 정리해야 할 사항

| 구분 | 내용 |

|---|---|

| 부가가치세 신고 | 폐업월 다음달 25일까지 무조건 신고 |

| 종합소득세 신고 | 다음 해 5월에 확정 신고 |

| 국민연금·건강보험 조정 | 폐업 사실 증명 제출하여 납부 조정 |

| 통신판매업 폐업신고 | 정부24에서 별도로 처리 |

부가가치세 신고 의무

폐업신고를 했더라도 개인사업자는 폐업일이 속한 과세기간에 대한 부가가치세 신고를 별도로 해야 하며, 신고 누락 시 가산세가 발생할 수 있습니다.

📌 신고 기한

- 폐업한 달의 다음 달 25일까지

📌 주의사항

- 매출, 매입이 없어도 ‘무실적’으로 신고해야 합니다.

- 무신고 시 가산세가 부과될 수 있습니다.

📌 가산세 종류

- 무신고 가산세 : 납부할 세액의 20%

- 납부지연 가산세 : 미납세액 × 지연일수 × 0.025%

✅ 부가가치세 신고가 어렵다면 ‘SSEM’, ‘찾아줘 세무사’ 같은 세무 대행 서비스를 활용하는 것도 방법입니다.

종합소득세 신고 의무

폐업신고를 했더라도 해당 연도의 사업소득에 대해서는 다음 해 5월 종합소득세 신고를 해야 합니다.

신고를 누락하면 세금 체납으로 분류될 수 있으므로 신고 일정은 반드시 확인하는 것이 좋습니다.

📌 주의사항

- 관련 서류를 폐업 이후에도 잘 보관해야 합니다.

- 신고 누락 시 체납 관리 대상이 되고, 향후 사업 재개 시 불이익이 발생할 수 있습니다.

통신판매업 폐업신고 방법

통신판매업을 등록한 경우, 개인사업자 폐업신고와 별도로 관할 지자체 또는 정부24에서 통신판매업 폐업신고를 해야 합니다.

📌 신고 방법

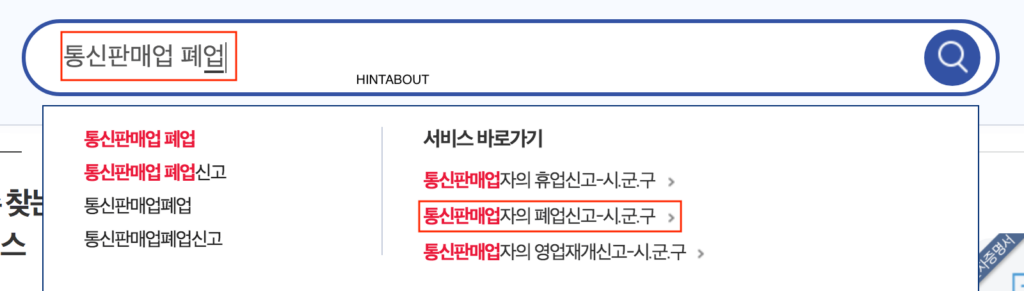

- 정부24 홈페이지 바로가기 접속

- ‘통신판매업 폐업’ 검색

- 시·군·구 통신판매업 폐업신고 메뉴로 이동

- 업체정보 및 폐업내용 입력 → 제출

국민연금·건강보험 납부 조정

폐업 후에도 국민연금과 건강보험료가 이전 사업소득 기준으로 부과될 수 있습니다.

조정 신청을 하지 않으면 실제 소득 상황과 맞지 않는 보험료가 부과될 수 있으므로, 폐업사실증명서를 발급받아 제출해 납부액을 조정하는 것이 필요합니다.

📌 조정 신청 방법

- 국민연금공단, 국민건강보험공단에 폐업사실증명서 제출

- 납부 금액 재산정 요청

정리하며

개인사업자 폐업은 신중하고 체계적으로 처리해야 합니다.

폐업 자체보다도 이후에 남아 있는 신고와 정리 절차를 어떻게 관리하느냐가 중요합니다.

오늘 정리한 내용을 참고해 폐업신고부터 후속 정리까지 깔끔하게 마무리하시기 바랍니다.