종합소득세 신고 기간을 놓치면 가산세 등 불이익이 발생할 수 있습니다.

안내문을 받지 않았더라도 신고 대상자에 해당하는 경우가 있어, 신고 기간 중에는 반드시 확인이 필요합니다.

이 글에서는 2026년 종합소득세 신고 기간을 기준으로, 홈택스에서 종합소득세 대상자 확인 방법을 안내합니다.

종합소득세 대상자 확인

종합소득세는 전년도 소득을 종합해 5월에 신고·납부하는 세금입니다.

2026년 기준으로는 2025년 발생한 소득이 해당되며, 아래 6가지 중 하나라도 있다면 종합소득세 대상자입니다.

- 이자소득

- 배당소득

- 근로소득

- 사업소득

- 연금소득

- 기타소득

단, 예외도 있습니다.

- 직장인이 근로소득만 있고 연말정산을 마친 경우 : 별도 신고 필요 없음

- 연말정산 전에 퇴사했거나 연말정산을 못한 경우 : 5월에 반드시 신고

- 연금·퇴직소득만 있는 경우 : 신고 대상 아님

- 기타소득 연 300만 원 이하 + 분리과세 선택 시 : 신고 제외 가능

아래에서 종합소득세 대상자 확인 방법을 순서대로 확인해보시기 바랍니다.

2026년 종합소득세 신고 일정

종합소득세 신고는 매년 5월 1일부터 5월 31일까지입니다.

2026년에도 동일하게 5월 한 달 동안 신고 및 납부를 완료해야 합니다.

단, 2026년 5월 31일은 일요일이므로, 세법에 따라 다음 영업일인 6월 1일(월)까지 신고·납부가 가능합니다.

단, 아래와 같은 예외 대상자는 납부기한이 연장될 수 있습니다.

- 성실신고확인서 제출자 : 2026년 6월 30일(화)까지

- 직권 연장 대상자 : 2026년 9월 1일(화)까지

2026년 종합소득세 세율표

종합소득세는 소득이 많을수록 세율이 올라가는 누진세 구조를 가지고 있습니다.

2026년 5월에 신고하는 종합소득세는 2025년 소득 기준으로 아래 세율이 적용됩니다.

| 과세표준 구간 | 세율 | 누진공제 |

|---|---|---|

| 1,400만 원 이하 | 6% | – |

| 1,400만 원 초과 ~ 5,000만 원 이하 | 15% | 126만 원 |

| 5,000만 원 초과 ~ 8,800만 원 이하 | 24% | 576만 원 |

| 8,800만 원 초과 ~ 1억 5,000만 원 이하 | 35% | 1,544만 원 |

| 1억 5,000만 원 초과 ~ 3억 원 이하 | 38% | 1,994만 원 |

| 3억 원 초과 ~ 5억 원 이하 | 40% | 2,594만 원 |

| 5억 원 초과 ~ 10억 원 이하 | 42% | 3,594만 원 |

| 10억 원 초과 | 45% | 6,594만 원 |

세율은 ‘과세표준’을 기준으로 하며, 소득에서 필요경비와 공제를 차감한 금액이 과세표준이 됩니다.

📌 예를 들어, 과세표준이 2,000만 원이라면 적용 세율은 15%, 누진공제는 108만 원입니다.

👉 2,000만 원 × 15% – 108만 원 = 192만 원

종합소득세 대상자 확인 방법

종합소득세를 제때 신고하지 않으면 무신고 가산세만 최대 40%까지 부과될 수 있습니다.

신고 대상인지 애매하다면, 반드시 홈택스를 통해 종합소득세 대상자 확인을 먼저 해보셔야 합니다.

안내문이 오지 않아도 직접 확인할 수 있으니, 지금 바로 조회해보세요.

아래 절차에 따라 종합소득세 대상자 여부를 확인할 수 있습니다.

- 국세청 홈택스 접속

→ 홈택스 바로가기 - 상단 메뉴에서 [세금신고] > [신고도움 서비스] 클릭

- 공동인증서 등으로 로그인

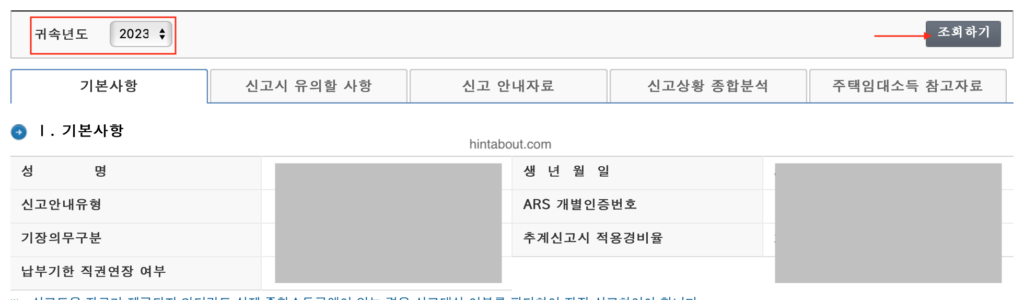

- 조회 연도 선택 → ‘2025년 귀속’을 선택

- ‘신고안내 유형’, ‘기장의무 구분’, ‘적용경비율’ 등 기본정보 확인

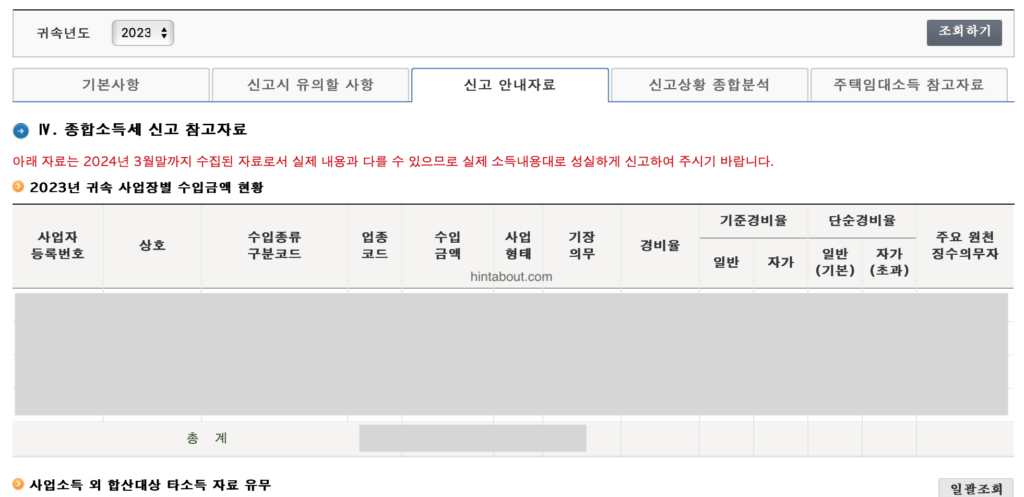

- ‘신고 참고자료’ 탭에서 업종코드, 수입금액 등 상세 내역 확인

📌 신고 대상자가 아니라면 안내 메뉴가 표시되지 않거나 공란으로 나올 수 있습니다.

처음 종합소득세를 접하신다면 용어가 다소 어려울 수 있습니다.

특히 매출 규모가 있거나 경비율 기준이 불리한 경우, 세무사와 상담하여 신고를 진행하는 것도 좋은 선택입니다.

종합소득세 가산세

종합소득세를 기한 내에 신고하지 않거나 납부하지 않으면 가산세가 추가로 부과됩니다.

가산세는 단순 지연이라도 금액이 꽤 크며, 특히 고의성이 있다고 판단될 경우 더 무거운 세금이 부과됩니다.

📌 주요 가산세 종류는 아래와 같습니다.

- 일반 무신고 가산세 → 납부세액 × 20%

- 부정 무신고 가산세 → 납부세액 × 40%

(허위 기재, 이중장부, 명의 위장 등 고의적 누락) - 과소신고 가산세

→ 과소 신고한 금액 × 10%

→ 부정 과소신고일 경우 40% - 납부 지연 가산세 (지연 이자)

→ 미납 세액 × 2.5/10,000 × 경과일수

→ 하루 단위로 누적 부과 - 초과 환급 가산세 → 환급받은 초과세액 × 2.5/10,000 × 경과일수

예를 들어, 500만 원을 신고하지 않고 미납했다면 일반 무신고 가산세 100만 원이 추가로 부과될 수 있습니다.

📌 가산세는 신고 불이행이나 착오뿐만 아니라, 정확하지 않은 환급 신청도 대상이 될 수 있으니 주의해야 합니다.

마치며

이번 글에서는 종합소득세 대상자 확인 방법부터 신고 일정, 세율, 가산세까지 핵심 내용을 정리해보았습니다.

📌 꼭 기억하세요

- 대상 여부는 홈택스에서 확인 가능

- 신고 기한은 2026년 5월 1일 ~ 6월 1일

- 신고하지 않으면 가산세 최대 40% 부과

- 세무사 도움도 충분히 고려할 수 있음

홈택스를 통한 대상자 확인과 세금 신고는 생각보다 간단하지만, 경비율, 기장 여부, 환급 신청 등 복잡한 상황이라면 전문가의 도움이 훨씬 효율적일 수 있습니다.

👇 함께 보면 좋은 글